Работа юридических лиц с самозанятыми

Работа юридических лиц с самозанятыми гражданами строится с опорой на нормы ГК РФ. Участники самостоятельно платят налоги и сборы, а их отношения не попадают под определение трудовых. Во избежание риска переквалификации сделок партнерам необходимо соблюдать специальные правила.

В данной статье наш юрист, Елена Александровна, подробно разобрала особенности работы юрлиц с самозанятыми гражданами. В частности вы найдете ответы на следующие вопросы:

- Могут ли самозанятые работать с юридическими лицами?

- Нужно ли организации заключать договор с самозанятым?

- Как правильно заключить договор с самозанятым?

- Как самозанятому выставить счет на оплату юридическому лицу?

- Как юридическому лицу выставить счет на оплату самозанятому?

- Кто и как платит налоги?

- Компания заключила договор с самозанятым: нужно ли платить страховые взносы?

- Получают ли налоговые льготы компании, работающие с самозанятым?

- И др.

А вот краткое содержание статьи

Законодательная база

Впервые о самозанятости заговорили несколько лет назад. Парламентарии закрепили особый статус налогоплательщиков пунктом 70 ст. 217 НК РФ. От обложения НДФЛ освободили доходы, полученные физлицами при оказании следующих услуг:

- присмотр за детьми, пожилыми и больными людьми;

- репетиторство;

- уборка помещений и помощь по хозяйству.

Условиями получения льготы стало отсутствие у исполнителя статуса предпринимателя и постановка на учет по правилам ст. 83 НК РФ. Регионам разрешалось расширять перечень нормативными актами. Действие статьи распространялось на доходы 2017 – 2019 гг.

Результаты первого этапа реформы оказались неудовлетворительными. За весь период информацию о своих заработках раскрыло лишь несколько тысяч человек. На смену системе пришел принципиально новый механизм. В 2019 году в силу вступил закон № 422-ФЗ. На территории четырех регионов ввели особый режим. Физлицам и предпринимателям предложили стать плательщиками налога на профессиональный доход. Встать на учет разрешили при выполнении следующих условий:

- отсутствие наемного персонала;

- годовая выручка не более 2,4 млн. рублей;

- реализация товаров и услуг, не облагаемых акцизом и не подлежащих маркировке;

- отказ от перепродажи продукции, за исключением личных вещей.

Статья 4 закона прямо запрещает переходить на режим добытчикам полезных ископаемых, участникам соглашений о комиссии, поручения, агентировании. Нельзя встать на учет лицам, оказывающим услуги по доставке продукции с одновременным приемом платежей. Не допускается совмещение НПД с другими специальными системами налогообложения (УСН, ЕНВД, ПСН).

Регистрация проходит удаленно. Физлицу достаточно создать аккаунт в мобильном приложении «Мой налог». После внесения данных территориальная инспекция вышлет уведомление о постановке на учет. Этот документ могут запрашивать контрагенты в рамках заключения договоров.

Предприниматели дополнительно направляют в контролирующую службу извещение об отказе от применения прежнего режима (письмо ФНС РФ № СД-4-3/25577@). Наличие уведомления с отметкой инспекции исключает аннулирование регистрации в статусе плательщика НПД.

В 2020 году эксперимент распространили еще на ряд территорий. Сейчас режим доступен жителям 23 субъектов РФ. В перечень входят Пермский край, Сахалин, Челябинская область, Башкортостан и другие регионы.

Самозанятые гражданине регистрируются по месту фактического ведения деятельности. Если человек работает удаленно, у него появляется выбор. При постановке на учет разрешается указывать свой адрес проживания либо регион покупателя (ч. 2 ст. 2 закона 422-ФЗ).

Правовой статус самозанятых граждан

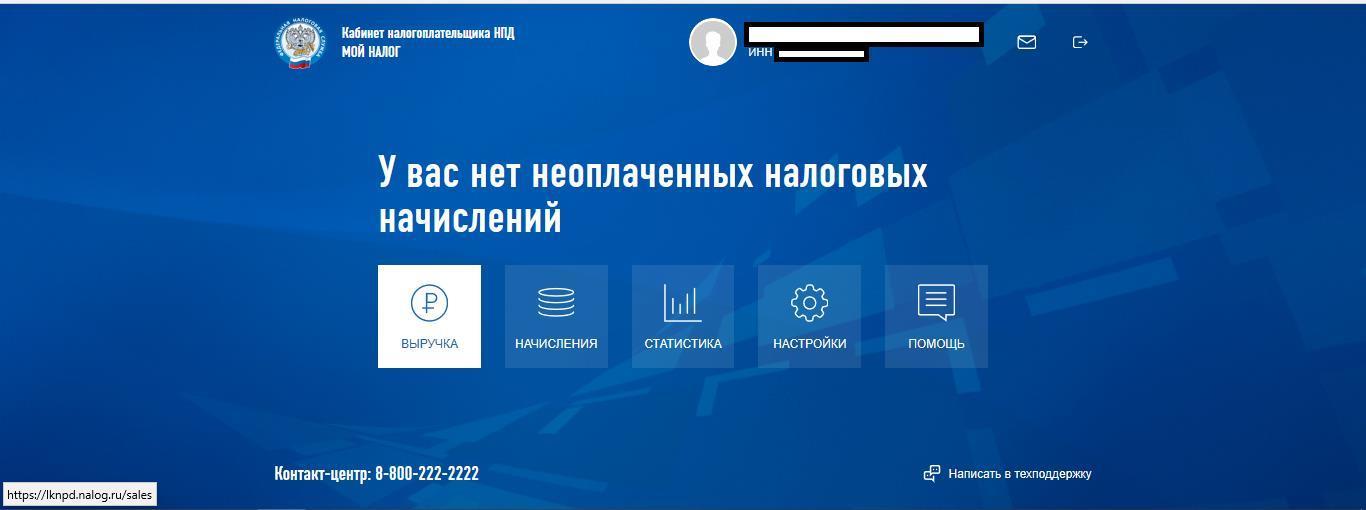

После регистрации физлицо или предприниматель вправе заключать гражданско-правовые сделки. Работать можно с частными клиентами, организациями, в том числе иностранными, и даже государственными учреждениями. Деятельность осуществляется легально. Выручка же отражается в личном кабинете приложения «Мой налог».

Сделки с самозанятыми гражданами заключаются по общим правилам. Если одним из участников является юридическое лицо, соблюдение письменной формы становится обязательным. Выполнять требование придется также при превышении суммой договора минимума в 10 000 рублей (ст. 161 ГК РФ).

Единственным ограничением является запрет на сотрудничество с бывшим работодателем. Он устанавливается ст. 8 закона 422-ФЗ и действует 2 года с момента регистрации самозанятого гражданина. Запрет направлен на борьбу с незаконной оптимизацией налогов и уклоненем от оплаты страховых сборов.

Порядок оформления отношений

Правила сотрудничества не будут заметно отличаться от работы с предпринимателями. Организации предстоит провести предварительную проверку контрагента, а затем заключить соглашение.

Должной осмотрительностью можно считать сбор информации о потенциальном партнере. Факт постановки на учет подтверждается электронной выпиской из государственного реестра. Проверить данные можно бесплатно на сайте ФНС РФ. Поиск осуществляется по ИНН гражданина. Результат распечатывается и хранится в деле контрагента. Дополнительно стоит запросить у самозанятого копию ИНН. На этапе подписания документов не лишним будет изучить и удостоверение личности.

В распоряжении юридических лиц остаются также многочисленные онлайн-сервисы. Проверить партнера можно по единым базам ФНС РФ, службы судебных приставов, государственных арбитражей и судов общей юрисдикцией.

Наличие гражданства РФ не является обязательным условием для применения режима. Однако заключить договор с иностранцем и апатридом организация может лишь при подтверждении законности нахождения на территории страны. Таковыми признаются вид на жительство, уведомление о регистрации по месту прибытия и другие документы. Налоговая служба официально признала возможность самозанятости граждан Беларуси, Киргизии, Армении и Казахстана.

При заключении сделок руководствоваться необходимо положениями ГК РФ. Сотрудничать можно на основании разовых или долгосрочных соглашений. В договоре придется указать:

- тип контракта (поставка, оказание услуг, подряд и др.);

- дату и место заключения;

- информацию о сторонах с указанием правового статуса и применяемого налогового режима;

- предмет.

Сроки, цена, прочие обязанности по договору согласовываются по правилам ГК РФ. Определяющее значение здесь имеет тип сделки, а не правовое положение контрагентов.

Привлечение самозанятых граждан нельзя рассматривать с точки зрения замены персонала. Такие исполнители не подчиняются внутренним регламентам компании, не интегрируются в штат. Они самостоятельно определяют способ выполнения работ, оказания услуг. Задача оговаривается в соглашении или технических условиях. При этом контрагент несет полную ответственность за результат. В случае причинения вреда он обязан возместить не только прямой ущерб, но и косвенные убытки. Отличия гражданско-правовых сделок от трудовых соглашений неоднократно разъяснялись российскими судами. Ориентиром могут служить постановления ВС РФ № 2 от 17.03.2004, ФАС Дальневосточного округа по делу № А59-2316/2010.

Факт исполнения сделки документируется. Доказательством служат передаточные акты. Унифицированной формы для них не утверждено.

Особенности расчетов

Платежи по договорам между юридическими лицами и самозанятыми гражданами могут осуществляться в разных формах. Если деньги принимает организация, применяются стандартные правила. Средства могут зачисляться на банковский счет компании, отправляться на корпоративный электронный кошелек или передаваться наличными. В первом и втором случаях организация выставляет счет с реквизитами, в третьем – выдает приходный кассовый ордер и чек. Поступления включаются в состав выручки, а затем учитываются при налогообложении.

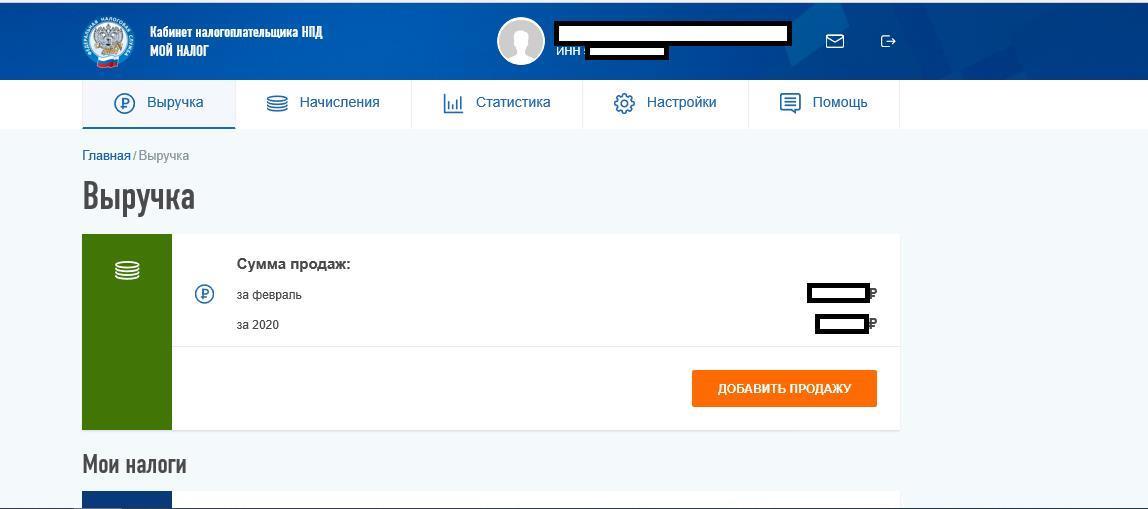

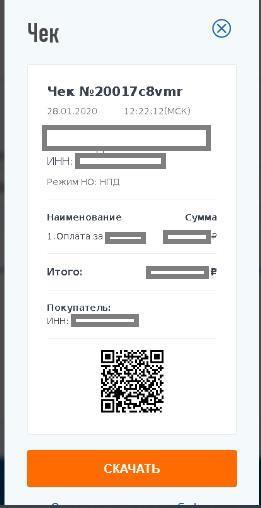

Платежи в пользу самозанятых граждан оформляются несколько иначе. Получая наличные, такой участник обязан выдать чек. Сделать это он может посредством приложения «Мой налог» во вкладке «Продажи».

Для оформления достаточно указать наименование услуги/работы/товара, ее стоимость, тип плательщика. Документ сформируется системой автоматически в день оплаты. Клиенту достаточно отправить ссылку на мобильный телефон или e-mail покупателя. Допустимыми способами также признаются распечатка на бумаге или предоставление чека для считывания QR-кода (ст. 14 закона 422-ФЗ). Аналогичный порядок применяется при зачислении вознаграждения на электронный кошелек.

Обратите внимание! Онлайн-сервис проверки чеков ФНС РФ не распознает документы, выданные приложением «Мой налог». Программа подтверждения достоверности находится в разработке. Контролирующая служба обещает запустить ее уже в 2020 году.

Самозанятые граждане вправе принимать деньги на личную карту. Предпринимателям на НПД не запрещено использовать специальный расчетный счет.

Контрагенту высылаются реквизиты для зачисления. Единой формы не утверждено, поэтому можно пользоваться шаблонами коммерческих счетов. Подтверждением расхода по сделке становятся банковская выписка и платежное поручение. Дополнительно продавец может выдать ссылку на электронный чек. Документ формируется по описанному выше алгоритму при занесении сведений в приложение «Мой налог». Отличается лишь срок. Зафиксировать продажу можно до 9 числа следующего за расчетом месяца (ст.14 закона 422-ФЗ).

Таким образом, самозанятость освобождает граждан от необходимости покупать дорогостоящие кассовые аппараты. Чеки выдаются мобильным приложением. При этом просрочка в оформлении документа грозит штрафами. Санкции не налагаются, если нарушение обусловлено массовым сбоем программы.

Особо внимания заслуживают компенсации. Нередко организации выдают частным подрядчикам средства из кассы для приобретения материалов или инструментов. Операции оформляют по схеме подотчетности. До публикации официальных разъяснений от такой практики стоит отказаться. Условие о выделении средств на закупку сырья необходимо прописывать в договоре. При этом вся сумма попадет под обложение НПД. Режим не позволяет снижать налоговую базу на расходы, связанные с профессиональной деятельностью. Альтернативой в данной ситуации станет заключение соглашения о переработке давальческого сырья.

Налогообложение

Юридические лица вправе учитывать при расчете прибыли расходы по договорам с самозанятыми гражданами. Условием является наличие первичных документов.

Система налогообложения физлиц и предпринимателей специфична. Все платежные операции фиксируются в мобильном приложении. Ставки зависят от статуса покупателя:

- рядовые граждане – 4%;

- организации – 6 %.

Для вновь зарегистрировавшихся плательщиков действует особая льгота. Бонус в 10 000 рублей предоставляется однократно и используется в целях дополнительного понижения ставки. Тариф с доходов от рядовых граждан уменьшается на 1%, от компаний – на 2% (ст. 12 закона 422-ФЗ).

Расчет налогов проводится системой. Никакой отчетности плательщик НПД не сдает. По окончании налогового периода, равного 1 месяцу, в личном кабинете появляется квитанция. Деньги можно перечислить с банковской карты, коммерческого счета. Принимаются платежи в бюджет и во всех расчетно-кассовых центрах. Вносить средства самозанятые граждане обязаны до 25 числа следующего месяца. Согласно ст. 43 НК РФ исполнить налоговые обязанности за плательщика могут третьи лица (например, родственники).

От страховых взносов плательщики налога на профессиональный доход освобождены. Льгота распространяется не только на рядовых физлиц, но и зарегистрированных предпринимателей. При этом самозанятых граждан не лишают права на заключение договора добровольного пенсионного страхования (ст. 29 закона 167-ФЗ).

Отчисления в ФОМС РФ производятся из суммы налога. Оставшаяся часть идет в региональный бюджет.

Специальных льгот для компаний, заключивших договоры с самозанятыми гражданами, не установлено. Впрочем, организации защищены от риска возложения обязанностей задним числом. Если в процессе работы физлицо превысит лимит годового дохода, доначислений не последует. Новые правила придется применять лишь с момента нарушения условий НПД. За минувший период НДФЛ и страховые сборы взыскивать не будут.

Что еще важно знать участникам сделки

Во избежание злоупотреблений парламентарии вынесли за рамки специального режима ряд доходов (ст. 6 закона 422-ФЗ). Физлица и предприниматели не вправе включать в расчетную базу по НПД:

- вознаграждения по трудовым договорам;

- плату за продажу недвижимости и транспорта;

- суммы, полученные в результате уступки прав на капитальные сооружения или земельные участки (исключение составляет аренда и наем жилья);

- выручку от реализации предметов быта или личных вещей;

- доход от продажи ценных бумаг, долей в капитале хозяйственных обществ;

- вознаграждения по договорам товарищества, доверительного управления, цессии.

Не получится перейти на самозанятость у медиаторов, нотариусов, адвокатов. Запрет также распространяется на арбитражных управляющих.

Предложенную систему можно считать удачной. Об эффективности проекта свидетельствует статистика. Россияне начали активно выходить из тени. К концу 2019 года только в четырех регионах страны на учет встало свыше 330 тысяч человек. Расширение эксперимента должно привести к заметному увеличению доходов региональных бюджетов.

Однако есть у программы и явные недоработки. Так, федеральный закон не упоминает о банкротах. В документе отсутствуют прямые запреты на регистрацию для лиц, признанных ранее несостоятельными. Упущение грозит выходом на рынок недобросовестных участников. Именно поэтому юридическим лицам не стоит пренебрегать проверкой потенциальных партнеров.

Действие эксперимента рассчитано на 10 лет. В этот период законодатели не планируют увеличивать ставки или менять систему начислений. А вот подход к вопросу пенсионного страхования вполне может измениться. Проблема с аккумулированием средств на индивидуальных лицевых счетах ПФР не решена. Политика государства по этому направлению мягкостью не отличается.

Поддержка бизнеса в связи с коронавирусом в России

Поддержка бизнеса в условиях коронавируса сводится к предоставлению различных льгот, отсрочек и субсидий.

16.04.2020

Какие рабочие профессии востребованы в России

Рабочие профессии оказались сильно скомпрометированы в 1990-2000-х годах из-за экономического кризиса, плохих условий труда, мизерной зарплаты.

30.03.2020

Таргетолог: это что за профессия и как им стать

Профессия таргетолог является востребованной и перспективной, совмещающей и аналитику, и творчество.

29.12.2020

Почему банк предварительно одобряет кредит, а потом отказывает?

Вы, наверное, много раз получали СМС от банка с предварительно одобренным кредитом. Возликовав, спешили в отделение, но получали от ворот поворот, часто без объяснения причин. В чем тут дело?

03.03.2020

Помощь государства гражданам в связи с коронавирусом

Поддержка граждан в связи с коронавирусом обеспечивается за счет средств бюджета. Помощь оказывают адресно с учетом финансового и социального положения россиян.

21.04.2020

Как оформить самозанятость в России

Как оформить самозанятость в России